Imposte dirette

Definizione

Per imposte dirette si intendono quei tributi che gravano su manifestazioni immediate della capacità contributiva dei soggetti passivi (ovvero coloro che sono tenuti al pagamento dei tributi), quali la percezione di un reddito o il possesso di un patrimonio. A queste si contrappongono le imposte indirette, che colpiscono manifestazioni mediate della capacità contributiva quali il consumo o il trasferimento di un immobile. Esempi di questo tipo sono l’imposta sul valore aggiunto (IVA), le imposte sugli oli minerali, l’imposta di registro e le imposte ipotecaria e catastale sull’acquisto di un immobile, ecc. La somma delle imposte dirette ed indirette rapportata al Pil misura la pressione tributaria. Se alle entrate tributarie aggiungiamo i contributi sociali sul lavoro e rapportiamo al Pil, otteniamo la pressione fiscale.

In questa voce concentreremo la nostra attenzione sulle caratteristiche impositive e sugli effetti redistributivi delle principali imposte dirette a carico delle persone fisiche. L’attenzione alla capacità di ridurre la disuguaglianza economica di questi strumenti fiscali non è casuale. Le imposte dirette rappresentano gli strumenti che meglio si prestano nell’assolvere il dovere di redistribuzione tipico degli Stati democratici. Il focus sull’imposizione diretta consentirà di soffermarci sugli effetti redistributivi di un fenomeno peculiare del sistema fiscale italiano, qui definito come l’erosione della base imponibile dell’Irpef.

Caratteristiche del prelievo e determinazione dell’imposta

Le imposte dirette di cui tratteremo possono essere suddivise in due categorie: i) da una parte abbiamo l’imposta sul reddito delle persone fisiche (Irpef) e le addizionali regionali e comunali alla stessa; ii) dall’altra parte troviamo imposte riconducibili a regimi proporzionali e/o sostitutivi all’Irpef.

L’Irpef si distingue per essere anzitutto un’imposta personale e progressiva. Il carattere della personalità fa sì che l’importo dovuto sia determinato tenendo conto delle caratteristiche soggettive dei contribuenti; quello della progressività, invece, comporta un incremento dell’imposta più che proporzionale all’aumentare del reddito. Introdotta nel nostro ordinamento nel 1974, l’Irpef sconta un “peccato originale”, ovvero l’esclusione dalla sua base imponibile dei proventi di natura finanziaria. Il disegno iniziale della riforma che sostituì il coacervo di imposte reali e personali sul reddito in vigore dall’Unità d’Italia circa prevedeva un modello di tassazione che si avvicinasse il più possibile a quello teorico della comprehensive income tax (Paladini, 2014), caratterizzato da un’ampia base imponibile che comprende la totalità dei redditi percepiti dagli individui.

Diverse modifiche si sono susseguite dalla sua introduzione interessando tutti gli aspetti legati alla determinazione dell’imposta (dai redditi assoggettati, dal numero di scaglioni e dal livello delle aliquote legali, dal numero e dalla struttura decrescente di detrazioni e deduzioni). In merito si veda la sintesi di Pellegrino e Panteghini (2020) sulle modifiche intercorse negli ultimi 45 anni nella struttura impositiva dell’Irpef.

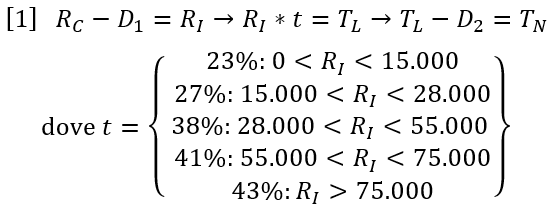

Con riferimento al periodo d’imposta 2019, la modalità di calcolo dell’Irpef è riassunta nella formula [1]. Il reddito imponibile (RI) è ottenuto sottraendo dal reddito complessivo (RC) le deduzioni (D1). A ciò segue la determinazione dell’imposta lorda (TL) applicando la scala delle aliquote (t) al reddito imponibile. L’importo netto (TN) è calcolato sottraendo dall’imposta lorda le detrazioni (D2).

Per una trattazione esaustiva sulle voci di reddito incluse nel reddito complessivo assoggettato ad Irpef, sulle deduzioni e detrazioni d’imposta concesse, sui casi di incapienza e sugli altri casi di esclusione dal pagamento dell’imposta si rimanda a Bosi e Guerra (2020).

Le addizionali regionali e comunali all’Irpef sono state introdotte nel 1998 nell’ambito delle riforme sul federalismo fiscale e rappresentano importanti fonti di entrata per i livelli decentrati di governo. Il pagamento di questi tributi è limitato ai contribuenti Irpef con imposta netta (TN) positiva, mentre l’importo dovuto è calcolato applicando le aliquote stabilite dalle Regioni e dai Comuni al reddito imponibile (RI). L’aliquota di base per l’addizionale regionale è pari all’1,23% e può essere maggiorata di 2,1 punti percentuali, per un’aliquota massima del 3,33%. L’aliquota comunale invece non può superare gli 0,8 punti percentuali (eccetto per Roma Capitale dove il limite è posto a 0,9). In entrambi i casi è possibile improntare il prelievo a criteri di progressività stabilendo aliquote graduate all’aumentare del reddito, ma questo è consentito solo articolando il prelievo sulla base degli scaglioni Irpef in vigore.

Veniamo ora alle imposte sostitutive. Senza pretesa di esaustività, passiamo in rassegna le principali fonti di reddito escluse dalla base imponibile dell’Irpef e i rispettivi regimi impositivi (sempre con riferimento al periodo d’imposta 2019).

- Proventi delle attività finanziarie: vengono assoggettati a ritenuta alla fonte a titolo di imposta quando il percettore è una persona fisica. L’aliquota è pari al 26% nella quasi totalità dei casi, eccetto per i titoli pubblici ed equiparati e per le obbligazioni emesse da altri Stati che scontano una aliquota del 12,5%. Queste regole non valgono per i dividendi e le plusvalenze su partecipazioni qualificate in società residenti e in società non residenti di paesi a fiscalità non privilegiata, le quali trovano inclusione nella base imponibile dell’Irpef nella misura del 49,72% del loro valore.

- Redditi da lavoro autonomo: a partire dal 2001 con l’introduzione del regime delle nuove attività produttive e dal 2007 con quella del regime dei contribuenti minimi, diversi regimi proporzionali e sostitutivi si sono susseguiti negli anni con l’obiettivo di favorire le nuove iniziative produttive e il lavoro autonomo grazie ad un trattamento fiscale agevolato (AE, 2016). Allo stato attuale, le persone fisiche esercenti attività d’impresa, arti o professioni che hanno conseguito ricavi inferiori a 65.000 euro nel periodo d’imposta considerato, e nel rispetto di ulteriori requisiti reddituali e organizzativi (AE, 2019), possono optare per un regime agevolato – il c.d. regime forfetario – sostitutivo dell’imposta regionale sulle attività produttive (Irap), dell’Irpef e relative addizionali. La determinazione del reddito imponibile (Ri) prevede prima l’applicazione di un coefficiente di redditività (r) – che varia a seconda dell’attività esercitata (AE, 2019, p. 33) e consente il calcolo forfetario dei costi sostenuti nello svolgimento della stessa – ai ricavi complessivi (Rc), da cui è poi possibile sottrarre i contributi previdenziali dovuti per legge (Cp). Al reddito imponibile così ottenuto si applica un’aliquota d’imposta pari al 15% (t), che scende al 5% qualora i contribuenti intraprendano nuove iniziative produttive.

- Premi di produttività e partecipazione agli utili dell’impresa: nell’ambito del reddito da lavoro dipendente, i premi di risultato percepiti a fronte di incrementi di produttività, redditività, qualità, efficienza ed innovazione, oltre alle somme corrisposte in qualità di partecipazione agli utili dell’impresa, sono assoggettati ad un’imposta proporzionale e sostitutiva dell’Irpef e addizionali nel limite di 3,000 euro. L’aliquota d’imposta è pari al 10%, mentre la parte eccedente il suddetto limite è sottoposta a tassazione ordinaria. Qualora il dipendente optasse per la conversione dei premi di produttività in beni e servizi di welfare aziendale, le somme convertite sono esenti da tassazione. È utile ricordare che tutte le prestazioni di welfare aziendale – e quindi non solo quelle ottenute tramite conversione dei premi di produttività – non comportano il pagamento di imposte.

- Redditi fondiari derivanti da immobili locati ad uso abitativo, botteghe e negozi: il contribuente in possesso dei redditi fondiari elencati può optare per un regime proporzionale e sostitutivo all’Irpef e addizionali – la c.d. cedolare secca. L’aliquota d’imposta è pari al 10% sugli immobili locati ad uso abitativo con contratto di locazione a canone concordato, mentre è pari al 21% in tutti gli altri casi. La facoltà di avvalersi del regime agevolato sugli affitti percepiti da botteghe e negozi è limitata agli immobili di superficie inferiore a 600 metri quadrati con contratto di locazione stipulato nel 2019. A queste esenzioni dalla progressività si aggiungono i redditi catastali derivanti da immobili tenuti a disposizione e locati in un comune diverso da quello dell’abitazione di residenza, esenti da tassazione a partire dal periodo d’imposta 2014.

Questo insieme di redditi su cui gravano imposte sostitutive o esenti dal pagamento rappresenta quella che simbolicamente è possibile definire come l’erosione teorica della base imponibile dell’Irpef, mentre l’esclusione dei proventi delle attività finanziarie da questo variegato insieme consente di individuare l’erosione effettiva, ovvero quelle fonti di reddito in precedenza sottoposte ad aliquote progressive e quindi incluse nella base imponibile dell’Irpef.

Effetto redistributivo dell’erosione effettiva e delle imposte dirette

L’effetto redistributivo di un’imposta (ER), ovvero la capacità di questi strumenti di ridurre o aumentare la disuguaglianza di reddito, è data dalla differenza tra l’indice di Gini dei redditi lordi (GL) e l’indice di Gini dei redditi netti (GN). L’indice di Gini è una misura della disuguaglianza di una distribuzione che assume valore 0 in presenza di perfetta equi-distribuzione delle risorse (tutti gli individui posseggono lo stesso ammontare di reddito) e valore 1 quando la concentrazione delle risorse è massima (un solo individuo possiede tutto il reddito della popolazione). Quando GL-GN>0, ciò significa che la distribuzione dei redditi al netto dell’imposta è meno diseguale rispetto a quella dei redditi al lordo dell’imposta e viceversa.

L’effetto redistributivo nella formula [3] può essere scomposto in due componenti: l’effetto redistributivo verticale (V), ovvero la capacità dell’imposta di ridurre o aumentare la distanza nei redditi degli individui che, prima dell’intervento pubblico, presentavano redditi di ammontare diverso, al lordo delle variazioni relative nei redditi degli individui che disponevano dello stesso livello di reddito; e un effetto di riordinamento (R), che si ha quando gli individui, ordinati per valori non decrescenti di reddito, occupano una posizione nella distribuzione dei redditi netti diversa rispetto a quella dei redditi lordi. V può essere ulteriormente disaggregato in un effetto aliquota media (t) – la redistribuzione può crescere all’aumentare dell’incidenza dell’imposta e a parità di progressività della stessa – e in un effetto progressività catturato dall’indice di Kakwani, K=CT,L-GL, pari alla differenza tra l’indice di concentrazione dell’imposta netta (CT,L) e l’indice di Gini dei redditi lordi.

La quantificazione dell’effetto redistributivo associato all’erosione effettiva della base imponibile dell’Irpef può essere ottenuta mediante l’utilizzo di tecniche di micro-simulazione fiscale (Li et al., 2014). Il sistema fiscale oggetto di studio – nel nostro caso il sistema di imposizione diretta come delineato sopra per il periodo d’imposta 2019 (legislazione vigente) – viene simulato partendo da un campione di individui rappresentativo della popolazione. Confrontando questo scenario base con una legislazione teorica che prevede la re-inclusione delle fonti di reddito elencate in Tabella 1 da RC1 a RC6 nella base imponibile dell’Irpef, si nota come la graduale esclusione delle stesse dall’alveo della progressività abbia comportato una riduzione dell’effetto redistributivo a legislazione vigente pari al 7,7% dell’effetto redistributivo che sarebbe raggiunto a legislazione teorica (vedi ER in Tabella 1). Lo stesso vale per la progressività del sistema di imposizione diretta, ridottasi del 2,9% rispetto alla progressività ottenibile a legislazione teorica (vedi K in Tabella 1). La somma dei redditi assoggettati ad imposte proporzionali o esenti da tassazione a legislazione vigente ammonta a 44,7 miliardi (circa il 5,0% del reddito complessivo), per una perdita potenziale di gettito rispetto alla legislazione teorica di 7,1 miliardi. A queste evidenze sull’erosione effettiva della base imponibile dell’Irpef andrebbero aggiunte quelle a disposizione sull’erosione teorica. Uno studio per il periodo d’imposta 2014 ha quantificato in 82,1 miliardi le somme escluse dalla progressività qualora considerassimo anche i redditi delle attività finanziarie, per una perdita di gettito potenziale pari a 14,5 miliardi (Boscolo, 2019a). A parere di chi scrive, questi dati paiono utili soprattutto nel ridimensionare il fascino che le argomentazioni legate all’erosione della base imponibile dell’Irpef hanno giocato sulla necessità dell’introduzione della flat tax nel nostro paese, in quanto elemento giustificatorio (Stevanato, 2017). Lungi dal negarne la rilevanza e le conseguenze sull’equità verticale dell’imposizione diretta, ritengo che la dimensione assunta dal fenomeno non sia tale da corroborare una siffatta modifica, tenuto conto delle proposte avanzate dalle forze politiche nelle legislature passate, proposte caratterizzate da una forte riduzione dell’effetto redistributivo dell’imposta sul reddito e da un limitato recupero in termini di equità orizzontale complessiva del sistema fiscale.

Tabella 1. Indici redistributivi, redditi e imposte (valori in miliardi di euro)

| Indice | Legislazione vigente al 2019 | Legislazione teorica |

| GL: indice di Gini dei redditi lordi | 0,4432 | 0,4431 |

| GN: indice di Gini dei redditi netti | 0,3914 | 0,3871 |

| ER: effetto redistributivo | 0,0517 | 0,0560 |

| V: effetto redistributivo verticale | 0,0525 | 0,0567 |

| t/(1 - t): effetto aliquota media | 0,2641 | 0,2768 |

| K: effetto progressività | 0,1988 | 0,2048 |

| R: effetto di riordinamento | 0,0008 | 0,0007 |

| Redditi | Valore | Valore |

| Reddito complessivo | 900,3 | 900,2 |

| Reddito complessivo assoggettato all’Irpef | 844,6 | 889,3 |

| Bonus 80 euro | 11,1 | 11,0 |

| Reddito complessivo escluso dall’Irpef | 44,7 | - |

| RC1: Affitti: immobili locali ad uso abitativo | 10,6 | - |

| RC2: Affitti: botteghe e negozi | 0,3 | - |

| RC3: Reddito da lavoro autonomo: regime forfetario | 26,6 | - |

| RC4: Premi di produttività | 2,0 | - |

| RC5: Beni e servizi di welfare aziendale | 3,2 | - |

| RC6: Redditi fondiari: immobili tenuti a disposizione | 2,1 | - |

| Imposte | Valore | Valore |

| Imposte totali | 188,1 | 195,2 |

| Imposte progressive (Irpef e addizionali) | 182,0 | 195,2 |

| Imposte proporzionali | 6,1 | - |

Note: l’unità di analisi è l’individuo con reddito complessivo positivo.

Fonte: elaborazioni su dati dell’Indagine sui bilanci delle famiglie italiane (IFS) del 2016 condotta dalla Banca d’Italia. I redditi sono stati rivalutati al periodo d’imposta 2019 utilizzando l’indice dei prezzi al consumo (IPC).

Volendo andare oltre, potremmo chiederci quali tra gli strumenti fiscali a legislazione vigente contribuiscano in misura maggiore nel ridurre la disuguaglianza di reddito. Applicando un metodo di scomposizione in grado di isolare il contributo di ciascuna imposta e delle rispettive componenti all’effetto redistributivo verticale (V) (Onrubia et al., 2014), circa l’84,5% dell’effetto redistributivo complessivo (ER) a legislazione vigente è dato dalla somma delle contribuzioni delle detrazioni da lavoro e da pensione (C2: 46,0%) e dalla scala delle aliquote Irpef (A1: 38,5%). Le imposte sostitutive dell’Irpef da A4 a A7 presentano un contributo marginale ma comunque positivo nell’intervallo [0,0%-1,8%], un apporto che appare controintuitivo data la struttura proporzionale del prelievo, ma giustificato dal fatto che i possessori delle fonti di reddito escluse dalla progressività si concentrano maggiormente nei decili di reddito più ricchi.

Tabella 2. Contributo degli strumenti fiscali all’effetto redistributivo a legislazione vigente per il periodo d’imposta 2019 (valori in miliardi di euro)

| Variabile | %ER | Valore |

| Aliquote (Ai) | 45,5 | 244,6 |

| A1: Irpef lorda | 38,5 | 221,4 |

| A2: addizionale regionale | 3,2 | 12,5 |

| A3: addizionale comunale | 1,2 | 4,6 |

| A4: cedolare secca sugli immobili locati ad uso abitativo | 1,8 | 1,8 |

| A5: cedolare secca su negozi e botteghe | 0,0 | 0,1 |

| A6: imposta proporzionale sui premi di produttività | 0,1 | 0,2 |

| A7: regime forfetario | 0,6 | 4,0 |

| Detrazioni Irpef (Ci) | 54,7 | 56,4 |

| C1: carichi di famiglia | 5,7 | 11,1 |

| C2: reddito da lavoro e da pensione | 46,0 | 39,9 |

| C3: spese di recupero del patrimonio edilizio | 0,0 | 0,2 |

| C4: interventi finalizzati al risparmio energetico | -0,1 | 0,1 |

| C5: canoni di locazione | 0,3 | 0,3 |

| C6: spese sanitarie | 2,3 | 2,7 |

| C7: interessi sui mutui | 0,2 | 0,8 |

| C8: premi assicurativi | 0,1 | 0,1 |

| C9: spese per educazione non terziaria | 0,0 | 0,1 |

| C10: spese per educazione terziaria | 0,0 | 0,3 |

| C11: altri crediti d’imposta | 0,2 | 0,8 |

| Deduzioni Irpef (Di) ed esenzioni (Ei) | 1,3 | 49,8 |

| D1: contributi previdenziali ed assistenziali | -2,2 | 19,6 |

| D2: assegno corrisposto al coniuge | 0,0 | 0,5 |

| D3: previdenza complementare | -0,1 | 2,6 |

| D4: reddito catastale dell’abitazione principale | 1,2 | 8,9 |

| D5: altre deduzioni | -0,5 | 1,8 |

| E1: bonus 80 euro | 3,7 | 11,1 |

| E2: reddito catastale derivante da immobili tenuti a disposizione | 0,0 | 2,1 |

| E3: beni e servizi di welfare aziendale | -0,7 | 3,2 |

| Riordinamento (R) | 1,5 | - |

Note: l’unità di analisi è l’individuo con reddito complessivo positivo.

Fonte: elaborazioni su dati dell’Indagine sui bilanci delle famiglie italiane (IFS) del 2016 condotta dalla Banca d’Italia. I redditi sono stati rivalutati al periodo d’imposta 2019 utilizzando l’indice dei prezzi al consumo (IPC).

Riferimenti bibliografici

- AE (Agenzia delle Entrate) (2016), “Circolare n. 10/E del 4 aprile 2016. Oggetto: Regime forfetario” – legge 23 dicembre 2014, n. 190, articolo 1, commi da 54 a 89”, Stabilità 2015.

- AE (Agenzia delle Entrate) (2019), “Circolare n. 9 del 10 aprile 2019. Oggetto: Modifiche al regime forfetario” - articolo 1, commi da 9 a 11, legge 30 dicembre 2018, n. 145.

- Boscolo S. (2019a), “Quantifying the Redistributive Effect of the Erosion of the Italian Personal Income Tax Base: A Microsimulation Exercise”, Economia Pubblica, 2, 39-80.

- Bosi P. e M.C. Guerra, (2020), I tributi nell’economia italiana – Edizione 2020, Bologna, Il Mulino.

- Li J., C. O’Donoughe, J. Loughrey e A. Harding, (2014), “Static Models. In C. O’Donoghue” (Ed.), Handbook of Microsimulation Modelling, Bingley, Emerald.

- Onrubia J., F. Picos-Sánchez e M. del Carmen Rodado, (2014), “Rethinking the Pfähler-Lambert decomposition analyse real world personal income taxes”, International Tax and Public Finance, 21(4), 796-812.

- Paladini R. (2014), “Capital-Labour Taxation and Progressivity in Cosciani’s Thought”, Economia Pubblica, 3, 125-143.

- Pellegrino S. e P.M. Panteghini (2020), “Le riforme dell’Irpef: uno sguardo attraverso 45 anni di storia”; SIEP WP, 751.

- Stevanato D. (2017), “Tassazione progressiva, equità del prelievo e flat tax”, Economia e Società Regionale, 35(1), 122-147.

Suggerimenti di lettura

- Barbetta G.P., S. Pellegrino e Turati G. (2018), “What Explains the Redistribution Achieved by the Italian Personal Income Tax? Evidence from Administrative Data”, Public Finance Review, 46(1), 7-28.

- Boscolo S. (2019b), “The Contribution of Proportional Taxes and Tax-Free Cash Benefits to Income Redistribution over the Period 2005-2018: Evidence from Italy”, DEMB Working Papers, 152, University of Modena and Reggio Emilia.

- Di Caro P. (2019), “Decomposing Personal Income Tax Redistribution with Application to Italy”, The Journal of Economic Inequality, 18, 113-129.

- Smith S. (2015), Taxation. A Very Short Introduction, Oxford, Oxford University Press.

- Spadaro A. (2007), Microsimulation as a tool for the evaluation of public policies: methods and applications, Bilbao, Fundación BBVA.

- Stevanato D. (2016), Dalla crisi dell’Irpef alla flat tax. Prospettive per una riforma dell’imposta sul reddito, Bologna, Il Mulino.

- Urban I. (2014), “Contributions of taxes and benefits to vertical and horizontal effects”, Social Choice and Welfare, 42(3), 619-645.